光大证券点评10月进出口数据:出口抢跑或减弱

时间: 2024-06-12 05:11:42 | 作者: 新闻中心

2019年10月以美元计的中国出口同比-0.9%(前值-3.2%),进口同比-6.4%(前值-8.5%),均高于市场预期(分别为-2.9%、-8.5%)。1-10月出口累计同比-0.2%(前值-0.1%),进口累计同比-5.1%(前值-5.0%)。

进出口虽弱,但好于预期并较9月边际改善,对主要地区出口增速均较9月有所改善:对欧盟、东盟、美国出口增速分别为3.1%、15.8%、-16.2%,前值分别为0.1%、9.7%、-21.9%,其中对美国的出口改善可能来源于基数效应,根本原因是2018年9月24日开始第三批2000亿美元清单开始加征一定的关税,使得第三批2000亿美元清单商品2018年10月的基数较2018年9月有某些特定的程度的下降。

主要出口产品增速均较9月有所改善:劳动密集型产品同比回正至0.7%(前值-3.8%),高新技术产品和机电产品同比分别为-3.4%(前值-5.8%)、-2.4%(前值-4.3%)。大豆进口同比虽较9月下降,但总体农产品进口同比较9月上升。10月大豆进口同比-20%(前值-7%),但整体农产品进口7.3%(前值4.9%),边际改善程度高于机电产品和高新技术产品。

出口抢跑效应趋弱。第四批美国对中国加税清单商品抢跑效应维持较弱的态势,我们大家都认为以下因素可能会引起了本轮出口抢跑效应弱于第一至三批清单:美国相关行业库存较高,限制了抢跑的空间;关税豁免和关税预期的影响;第四批清单中9月1日开始加税的商品美国对中国进口依赖度低于第四批清单中12月15日开始加税的商品。

进出口虽弱,但好于预期并较9月边际改善。2019年10月以美元计的中国出口同比-0.9%(前值-3.2%),进口同比-6.4%(前值-8.5%),均高于市场预期(分别为-2.9%、-8.5%)。1-10月出口累计同比-0.2%(前值-0.1%),进口累计同比-5.1%(前值-5.0%)。10月Markit全球综合、制造业、服务业PMI分别为50.8(前值51.1)、49.8(前值49.7)、51.0(前值51.4),仍然位于底部震荡区间。

10月中国对主要地区出口增速均较9月有所改善:对欧盟、东盟、美国出口增速分别为3.1%、15.8%、-16.2%,前值分别为0.1%、9.7%、-21.9%,其中对美国的出口改善可能来源于基数效应,根本原因是2018年9月24日开始第三批2000亿美元清单开始加征一定的关税,使得第三批2000亿美元清单商品2018年10月的基数较2018年9月有某些特定的程度的下降(图3)。

10月中国大陆从主要地区进口增速较9月变化有所分化:从欧盟(-3%,前值-6.5%)、拉美(-0.6%,前值-11%)、韩国(-17.5%,前值-27%)、中国台湾(-5.4%,前值-7.7%)较9月改善,从东盟(2.3%,前值3.4%)、日本(-7.3%,前值-6.7%)较9月下降。从美国进口降幅也缩窄至14.3%(9月下降15.7%)(图1),可能源于中美经贸磋商的继续缓和。

主要出口产品增速均较9月有所改善:劳动密集型产品同比回正至0.7%(前值-3.8%),高新技术产品和机电产品同比分别为-3.4%(前值-5.8%)、-2.4%(前值-4.3%)。电子科技类产品出口增速有所分化:手持无线电话机及其零件和集成电路较9月下滑,同比分别为-12%(前值-5%)、9.5%(前值11%);自动数据处理设备及其部件较9月上升,同比0.3%(前值-13%)。

大豆进口同比虽较9月下降,但总体农产品进口同比较9月上升。10月大豆进口同比-20%(前值-7%),但整体农产品进口7.3%(前值4.9%),边际改善程度高于机电产品和高新技术产品。原材料进口同比分化:原油(-9.6%,前值-7%)、天然气(-16.6%,前值4.7%)、铁矿石(36%,前值56%)、煤(-8.8%,前值-7%)进口同比较9月下滑,未锻造的铜及铜材(-3.7%,前值-19%)、初级形状的塑料(-8.7%,前值-14%)进口同比较9月上升。金属加工机床降幅缩窄,同比-19%(前值-32%),或反映工业短期有所企稳。汽车和底盘同比-28.6%(前值3%)。

出口抢跑效应趋弱。第一至三批美国对中国加税清单商品在开始加征一定的关税之前都有着非常明显的抢跑效应(美国从中国进口增速相对于美国从世界别的地方进口增速跳升)(图2-4),而从截至9月的美国进口细项数据分析来看,第四批美国对中国加税清单商品抢跑效应维持较弱的态势(图5、6)。我们大家都认为以下因素可能会引起了本轮出口抢跑效应弱于第一至三批清单:

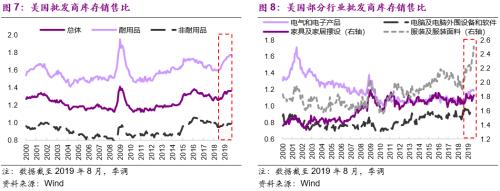

美国相关行业库存较高,限制了抢跑的空间。自从2018年中美贸易摩擦开始后,美国批发商库存销售比上升较快,其中耐用品的批发商库存销售比已超越了前一轮的高点(图7)。分行业来看,美国对中国加征一定的关税行业的批发商库存销售比普遍有所上升(图8)。这一方面可能反映了前几轮出口抢跑造成了部分行业的库存积压,另一方面高库存也限制了继续抢跑的空间。

关税豁免和关税预期的影响。由于关税豁免具有追溯性,可能预期获得豁免的美国进口商无需再像第一至三批清单加税前提前进口以规避加征一定的关税。以第一批340亿美元清单商品为例:依照我们的计算[1],豁免程序已经使得第一批清单商品的计算关税率从2018年12月的24.9%降至2019年8月的18.5%,相当于抵消了负面影响的27%。按照目前的通过率,待豁免清单完全发布完毕后或能抵消39%左右,使第一批关税率降至15.6%左右。另一方面,第四批清单加征关税率为15%(最初宣布时为10%),低于第一、二批清单的加征关税率(25%),部分尚能通过产业链上下游分担。随着中美经贸关系前景改善,市场对最终关税落地的预期可能弱于第一至三批清单。

第四批清单中9月1日开始加税的商品美国对中国进口依赖度低于第四批清单中12月15日开始加税的商品。第四批清单A商品(9月1日开始征收关税)中美国对中国进口依赖度(美国从中国的进口占美国总进口的比重)为24%(2018年数据),明显低于12月15日开始征收关税的第四批清单B(86%)。因此使得第四批清单A的出口抢跑效应弱于第四批清单B。

© 2014 乐鱼官网进入平台注册登录